3. 計算

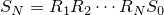

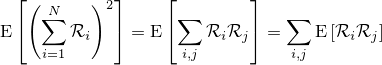

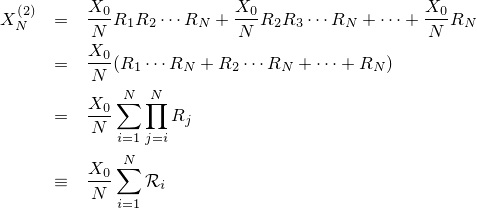

前回の記事で株価が乗法モデルに従った場合の一般投資戦略とドルコスト戦略の資産はそれぞれ

で与えられることが分かりました。

それではこれよりリスクの定量的評価を行います。私たちが知りたいのは、それぞれの資産のリスクとリターンの値です。この場合リターンは確率変数の期待値、リスクは確率変数の分散(より正確に言うと標準偏差)にそれぞれ対応していることが分かりますので、 XN の期待値と分散をそれぞれ求めてやればよさそうです。

3.1 期待値の計算

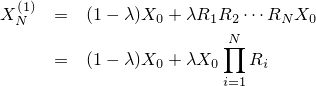

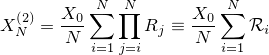

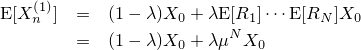

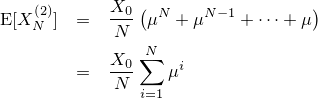

まず簡単な期待値から調べていきましょう。 Ri と Rj は i≠j の場合独立であり、さらに Ri の期待値を μ 、分散を σ2 と仮定しているため、 XN(1) の期待値はXN(2) の期待値は

となります。

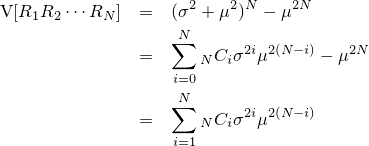

3.2 分散の計算

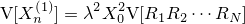

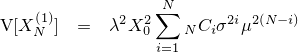

次に一番知りたい分散についてですが、正直これは期待値に比べて少々面倒くさい。これは分散が期待値のような線形的な関係を持たない上に、ドルコスト平均法の Ri の項が折りたたまっているために生じているのですが、そんなことを憂いていても仕方がないのでさっさと計算していきます。まず比較的簡単な XN(1) の分散ですが、

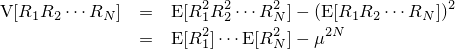

ここで右式の V にのみ注目すると、分散の定義より

関係式

に注意すると、上式は

となりました。よって XN(1) は

と表現できます。これは比較的何も悩まずに展開できました。

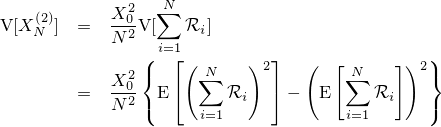

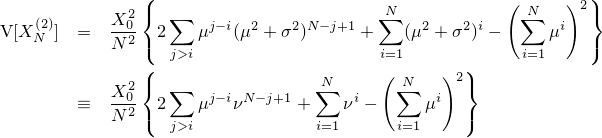

次にドルコスト戦略 XN(2) について同じように求めていきます。

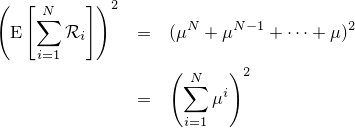

2つの項が現れました。それぞれの項は結構面倒ですので、分けて考えることにします。まず第二項についてですが、

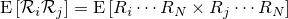

次に第一項について計算します。まず

ここで

についてそれぞれの Rk で乗算し、独立性から期待値を分割して求めるわけですが、きちんと注目してやると

- Rk となっている変数は全部で |i-j| 個

- Rk2 となっている変数は全部で min(N-i+1, N-j+1) 個

と展開できます。

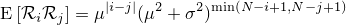

ここで対称性について考えます。当たり前ですが i と j を反転させても上式の値は不変であるため、反転対称性から上式は以下のように展開できます。

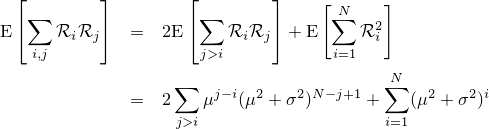

以上から、 XN(2) の分散の値は

となります。ここで、数式を見やすくするために

と定義しておくことにし、便宜的にこの変数を『修正バリアンス』とでも名づけておきます。この命名が正しいのかどうか、そもそも名前がつけられているのかについてはよく分かりません。

この分散、和の項が3つ並んできたり少々面倒くさい形になっていますが、よくよく注目してみると σ に関して単調増加の形をしており、 σ=0 を代入すると結果に0が帰ってきたりとちゃんとしたリスク関数になっているのが確認できます。ただこの関数が一般投資戦略に比べてリスクを分散する形になっているかどうかはちょっと判別しにくいですね。

まぁそんなこんなで XN(1) と XN(2) それぞれにおける期待値と分散を求めることができました。次回はこの関数を利用して定量的な調査を行っていきます。

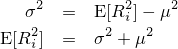

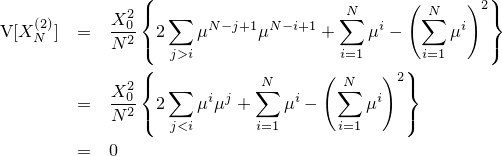

Note. σに関して単調増加であることと0であることの説明

まず、式の形よりVN(2)はσに関して単調増加関数であることは自明。次にσ=0を代入すると修正バリアンスはμ2になるので、次数を調整した後で合計のラベリングを変更してやると、

となる。